腾讯市值再创新高 首破5000亿港元

作为一家品牌老、高市值、体量大的互联网公司,腾讯投资价值如何?

腾讯控股(00700)上市即将满8年。截至今日(3月23日)收盘,腾讯市值4085亿港元,超过百度成为中国市值最高的互联网公司。

这里,我们以对腾讯的财务分析为基础,分析长期支撑腾讯增长的网游业务的现状和未来,结合对腾讯现阶段业务拓展(包括电商、开放平台、微信、搜索、视频等)的解析并给出我们的看法,为投资者评估腾讯的投资价值提供一些角度——我们发现,腾讯正在面临整体放缓,而由于受到(主要是游戏)行业因素的影响,放缓在未来仍可能进一步加深;而可能引领腾讯腾飞的“第二春”,目前依然面目模糊。

第一部分:放缓终于来临

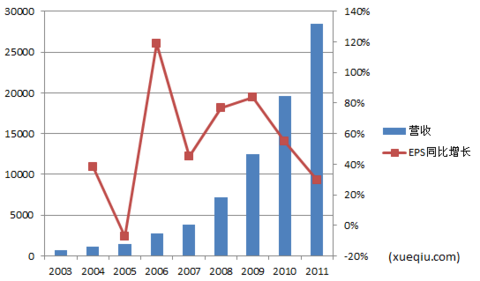

很长时间以来,投资者都担心,体量如此之大的腾讯,增长速度是不是“该放缓了”。套用乔帮主那伤感的话,"unfortunately, that day has come"(很不幸,这一天终于来了),放缓看上去的确在发生。来看两张图:

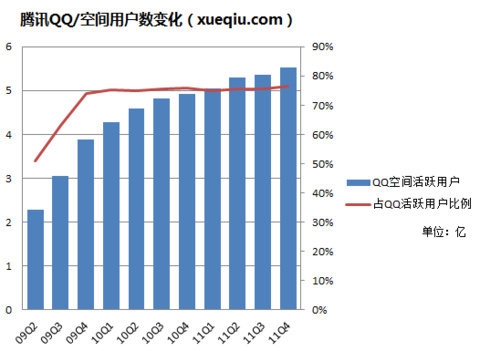

以上两张图说明了两个问题:第一,中国互联网用户去年依然增长了12%,但腾讯平台上的活跃用户数已经进入稳定期,那种陡增不可能了;第二,腾讯的增长看上去的确受用户增长放缓的影响。用一句话概括,就是腾讯的放缓正在发生。

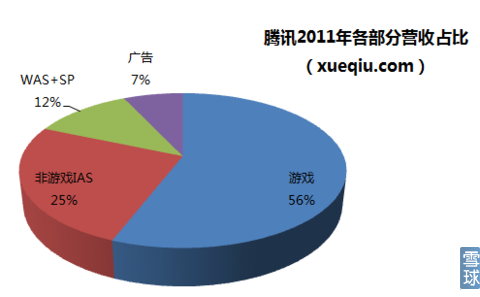

这么多年来,腾讯在靠什么挣钱?—— 虚拟物品,和游戏。这么些年过去了,腾讯其实依然在靠这两样东西挣钱,唯一变化的是,腾讯越来越依赖游戏。以上这张图根据腾讯最新公布的2011年年度数据制作,如图所示,2011年腾讯有56%的营收来自游戏。其中,《穿越火线》和《地下城与勇士》两款热门游戏贡献的营收就占到总营收约40%(据未来资产)。

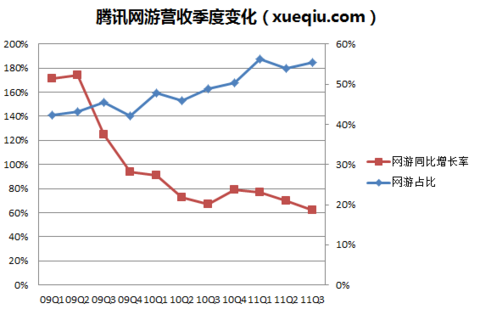

上面这张图展示了腾讯网游占总营收比例以及网游营收同比增长率的季度变化,通过图表可以发现:第一,网游营收占腾讯总营收比例越来越大——2008年Q1约占27%,2011年Q4占比已提升至56.3%;第二,网游营收的增速在放缓——2009年Q2是腾讯网游收入增长的一个小高峰、同比增长率达171%,但2009年下半年开始至今网游营收的同比增长率逐渐出现明显的下降。换句话说,腾讯的收入越来越倚重于网游,但网游本身的营收增速正在下降。

网游:占有率上去以后的困境

我们知道,互联网公司遵循“诺威格定律”,即一家公司在某个领域市场占有率超过50%后,就无法再使市场占有率翻番。就网游市场里的腾讯而言,腾讯看上去正在不断接近这个定律所描述的状况。网游(包括MMORPG、高级休闲游戏、网页游戏)有其特殊性,不同于其他互联网细分领域,网游市场通常很难被一、两家大公司垄断——大型客户端网游和高级休闲游戏受服务器人数限制、货币化与单款游戏成功与否有极大关联,比较难以形成一家独大的局面;网页游戏进入门槛比大型游戏低,市场上更是“群雄逐鹿”,而游戏用户总是希望有更多可供选择的游戏,更加加大了垄断的难度。

所以,一家网游公司市场占有率达到30%已很不容易。按营收规模来考量,2007年至2010年,腾讯在国内网游市场的份额(市场总体规模数据采用第三方估算数值)大约为5.9%,12.5%,20.9%,28.9%(当年超过第二、第三名网易和盛大总和),2011年市场份额约达37%(2011年中国网络游戏市场规模约420亿人民币)。

腾讯本身不开发游戏,为其游戏营收贡献80-85%的前五名游戏(《穿越火线》、《地下城与勇士》、《七雄争霸》、《QQ炫舞》、《QQ飞车》)里绝大部分出自代理游戏,自主开发游戏只占到游戏营收3%左右(以上统计据未来资产报告),这意味着腾讯的游戏营收绝大部分依赖于外部因素。从公司本身来看,腾讯不是一家在游戏自主研发上有优势的公司,过去几年其网游营收的迅速增长,主要得益于腾讯建立于庞大IM用户上的渠道优势、公司对中国游戏用户习惯的把握以及在此之上建立的运营能力(很长时间以来,腾讯从开发商处获得分成比例都比竞争对手高,也得益于此)。

但腾讯用户数进入稳定期、其体量已经变得非常大,随着渠道优势逐渐被消费,网游增速也必然受到影响。

中国网游市场目前处于进一步分化当中,以MMORPG为代表的大型客户端游戏增速整体在放缓,更轻量化、玩家年龄段更广、形式更多样的网页游戏(如腾讯的《七雄争霸》、《洛克王国》)增长已超过大型客户端游戏,而腾讯实际上也已经是国内页游的老大。但是,值得注意的是,网页游戏灵活多样、有增长潜力,但正如上文指出,页游也更难形成垄断,而且货币化能力目前来看仍远远低于传统客户端网游——简单而言,钱不比以前好赚。

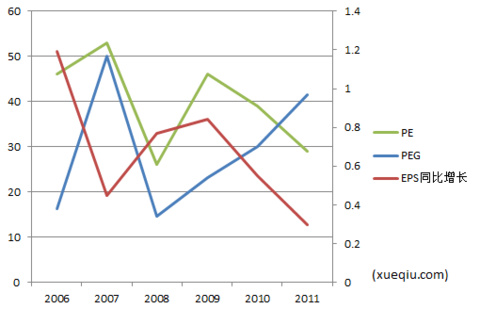

PEG逐渐向1逼近

采用PEG这一指标来观察腾讯,我们发现敏感的市场可能已经注意到腾讯的放缓。PEG一般是用公司市盈率除以公司未来3-5年的每股收益复合增长率,用于测量市场赋予某家公司的估值是否充分反映其业绩的成长性,通常是前瞻性的。为了让指标更好地反映现时而不是未来,我们这里作了一些调整,P、E、G对应数值分别为次年3月1日腾讯股价收盘价、上一年全年EPS和全年EPS同比增长率。如图所示,历年数据表明腾讯近几年市盈率走低趋势明显,但PEG却逐渐走高,这意味着盈利增速下降得更快(PEG的增长要么是市盈率提升、要么是盈利增速降低使然)。

上图表明,腾讯正在慢慢接近那个“1”;换句话说,腾讯的估值慢慢逼近历史高点,但增速却正在放缓。这意味着,腾讯需要一个“第二春”来继续支撑股价(否则股价则将变得过高):当网游“这块肉”慢慢变小的时候,腾讯用什么来填补这个洞呢?

第二部分:腾讯的“第二春”在哪里

腾讯的“第二春”注定来之不易,究其原因:首先,它已经是一个体量巨大的公司,大公司比小公司转变的难度必然更大。其次,由于腾讯有游戏运营基因、但是缺乏研发基因,腾讯的“第二春”必然不能完全通过延展(比如上文提到的将优势从客户端游戏延伸到页游领域)、而必须通过局部转型来完成;这无异于“白手起家”,加上各大山头早有菩萨,必然困难重重。

电商:步步惊心

2011年腾讯有两个两个动作,一个是做电商,一个是做开放平台。先看第一个。腾讯旗下的电商产品看上去五花八门,除了去年主打的、整合多家品牌电商的“QQ网购”大平台(http://buy.qq.com/),还同时继续投资“拍拍网”、“QQ商城”等原有电商平台。但腾讯的“电商战略”说起来其实不复杂,究其根本无非是,将腾讯通过社交优势积累起来的人口红利倒卖给品牌电商。

腾讯是最典型的互联网公司,轻资产、流量大,最早靠销售虚拟物品起家(QQ秀、包月增值服务的各种“钻”、游戏道具等等),从事的是利润率最高的电子商务。现在腾讯要涉足实物电子商务,反而有点“开历史倒车”。受惠于交易电子化的大潮,生意从线下搬到线上,但电子商务本质还是零售业生意。作为一家互联网公司,腾讯选择倒客流这个路子,应该说比自己从事B2C电商要靠谱。

电子商务本身包含很多环节,至少需要覆盖平台搭建、吸引供应商、吸引客流、支付系统、后台支持、仓储物流、售后服务等多个步骤(电商业内已有众多讨论,不再赘述)。腾讯做B2B2C这件事有一定优势:首先它有可以等着被转化为客流的7亿用户;由于早就卖虚拟物品卖了这么写年,它还有现成的支付体系(财付通);电子商务发展到这个阶段,就算没有自建物流用、社会资源也已可以满足基本需求;腾讯还有钱,所以甚至还出钱投资了好乐买、克兰钻石等多家B2C,有了第一批供应商。

问题是,电商的各个环节只要少一处就不像电商,做平台只要不够大而全、不够公平公正公开就不是平台。这两个标准没法打折。腾讯认准了电商是将其海量流量货币化的一个极佳出口,但看上去忽略了电商这个体系上的其他环节。未来资产分析师温天立认为,腾讯投资了8家(供应商)“是第一个错误”。腾讯虽然在硬件上不输,但在平台上插入自己投资的供应商损害了平台的公平,这降低了腾讯作为一个平台的吸引力,供应商可能更加倾向于选择硬件本来就很优秀的淘宝。从硬件和软件上看,淘宝都已经是垄断者,卖家更愿意深入耕耘一个成熟的平台、还是在多个平台上广撒网,并没有定论。

因此,虽然腾讯侧面切入了电商,但目前看不出来这会成为下一个爆发点。

社交:如果做成了就是在中国再造一个Facebook

毫无疑问,腾讯是国内社交领域名副其实的老大。腾讯的社交优势是通过其在即时通讯领域积累起来的,它的核心资源是7亿IM用户以及他们之间的关系。过去这些年,腾讯对这个庞大的用户资源的货币化形式主要表现在:第一,借渠道优势和运营能力搞了网游代理;第二,借鉴韩国经验和对中国用户心理的精准把握搞了虚拟物品交易;第三,乘着门户网站的东风和借助流量优势搞了品牌广告——可以说都相当直接。

可是现在钱没有过去好赚。上面谈到,腾讯2011年在推进的其中两件事,即电商和开放平台,都是在向长尾的尾部推进的。电商上面已谈到,至于开放平台(其实是“封闭平台”,将大量第三方集合到腾讯这一个大平台上,用户“足不出QQ”),作为用户数基本相当于中国网民数量的腾讯,自然也具备触及长尾的优势。

过去,腾讯搞虚拟物品交易利润率高如“卖白粉”,现在它的社交战略有点像“再造一个 Facebook ”(其实就是广开源,在社交平台上多开广告位,并且让这些广告比传统互联网广告转化率更高),用精准广告(targeting ad)和第三方应用平台切进长尾市场:

精准广告:得益于 Facebook 多年来的普及,精准广告的价值已经很明确了,它转化率虽然没有搜索广告高,但不失为一条社交网络货币化走得通的路,并且存在一定技术壁垒。腾讯做这个事情有一定优势,其技术能力无疑处于中国国内领先地位,其载体也是现成的(QQ空间,朋友网,基于QQ空间的腾讯微博乃至整个腾讯,用户量按亿计算)。精准广告在开发和技术上的难度比原来做虚拟物品交易要高,但一旦做成,就有延续“卖白粉”的可能。

腾讯高管在2011年四季度财报后电话会议上透露,腾讯正在开发的自助精准广告系统不会只局限在社交平台。而我们看到,QQ空间上的长尾广告(很多是电商)目前已经从内部测试推向使用阶段,产品形态与“淘宝直通车”十分类似。也就是说,以后腾讯可能变为处处可见“类淘宝直通车”广告的平台——2011年,淘宝网CPC广告的收入约为88亿人民币(腾讯2011年网游收入是158亿人民币,大约是淘宝CPC广告收入一倍),价值不言而喻。

第三方应用:理论上,由于腾讯用户群足够大、大得跟现实社会一样没有特殊偏好,开发者在腾讯上放什么样的应用,都能找到对应的用户。这是腾讯平台的核心吸引力(每天都有几亿人在这个平台上等着被你耗),这比平台所能提供的后台支持、分成优惠等因素可能都重要得多。从 Facebook 的经验来看,利用第三方应用货币化社交平台包括两个方面:第一是对应用进行分成(腾讯最近刚刚调整了对小开发者更有利的分成政策,苹果和 Facebook 的分成比例都是平台抽取30%),二是对这些应用收取推广费用(社交游戏商 Zynga 也是 Facebook 平台上精准广告的大客户)。

对腾讯来说,过去互联网增值收入主要来自于“QQ会员”、“钻”等包月费用,这部分营收增长与用户数增长关系密切、容易碰到增长天花板,而第三方应用的好处是由第三方提供的“单条收费”将大大增加(比如加入QQ空间的第三方游戏中使用的道具),只要应用源源不断有,用户不喜欢这款可以用那款,腾讯相当于坐地收钱,天花板可以很高很高。

截至2011年四季度,腾讯QQ空间和朋友网分别积累5.25亿和2.02亿活跃用户;截至2012年2月,腾讯开放平台上注册开发者超过30万,上线应用数量4.5万,第三方应用月活跃用户数突破2亿,向开发者派出累积6亿收入分成。而据摩根史丹利,截至2012年2月约有20万第三方应用被提交到新浪微博,其中约2万款已上线。

当然,腾讯不是唯一一家想做应用平台的公司,从新浪微博到奇虎360,都希望把开发者圈到自己的“开放平台”上,坐收佣金。腾讯平台的吸引力看上去超过其他几个平台,但未来可能也要面临来自其他平台的竞争。其中,维持平台的公平性(腾讯历来习惯自产自销)是腾讯维持竞争力的重要方面。

视频、搜索、微信

除了对上述两大领域的投入,腾讯在在线视频领域、搜索领域以及移动互联网领域(微信)的投入也引人注目。其中,视频和搜索是货币化模式成熟且明确的行业,腾讯基本上是“顺藤摸瓜”,但由于作为后来者、以及领域的规则制定者(视频领域的优酷和搜索领域的百度)已相对强大,腾讯不太可能成为领先者甚至垄断者。从营收预期上看,视频和搜索可被视为腾讯广告收入的加分项目,从目前仍看不到它们对拉动腾讯长期增长的作用。

在互联网领域,腾讯推出的通讯工具微信无疑是一项有意义的成功,主要表现在:第一,拓展了腾讯的用户群(不完全与原QQ用户重合);第二,是让腾讯在移动互联网时代得以在智能手机上“占个坑”,日后可以慢慢考虑商业开发。但是,微信同时也存在极大不确定性:它的商业价值能有多大?对腾讯长期增长的意义如何?作为尚处于投资早期的产品,现在还看不太出来。

作为一家老牌互联网公司,腾讯曾经给投资者带来很高的回报。经历几年高速增长之后,现在的腾讯已出现明显的放缓,这让它的股票现在看上去“越来越贵”。但是几乎在增长出现放缓的同时,我们也看到腾讯这家公司爆发出多向的创造力,力求转型、力求再一次起飞;而至于到底最后哪条路能走得通,在现在这个阶段,只能说投资者仍须保持观察。

查看腾讯 市值 数据相关新闻

- 2012-12-24 学啥不好学征途 斗战神更新引发玩家集体反感

- 2012-12-24 学啥不好学征途 斗战神更新引发玩家集体反感

- 2012-12-20 腾讯、谷歌风投等投资移动游戏录像公司Kamcord

- 2012-12-14 腾讯独代黄金矿工30元上架 不便宜

- 2012-12-05 社交游戏公司Supercell 两年创造六亿美金市值

- 2012-12-03 传腾讯页游《部落守卫战》月收入超三千